作者丨白芨

【资料图】

【资料图】

蔚来真急了。

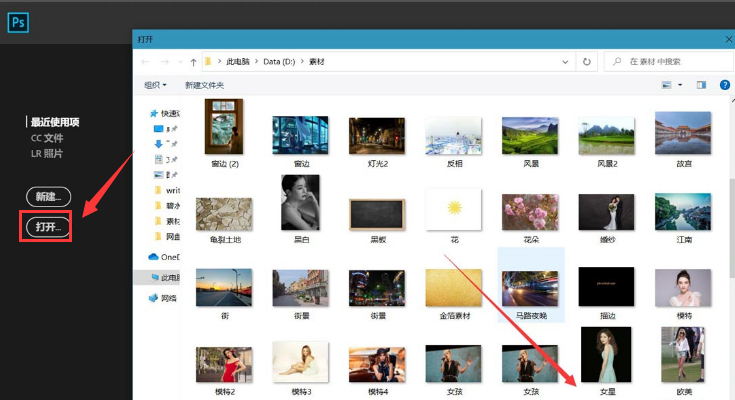

6月29日中午,蔚来汽车向新加坡交易所递交了停牌申请。在上午的交易日中,蔚来港股的跌幅一度超过9%,截至港股收盘,蔚来股价暴跌11.36%,小鹏、理想股价都被蔚来“带进沟里”。

下跌源自大洋彼岸的一头“灰熊”的做空报告,这家做空机构正式的名称是Grizzly Research,自称专注于深入的尽职调查对上市公司进行研究。在“灰熊”官网上,用户还可以看到诸多中概股的做空报告,包括跟谁学、斗鱼、乐信和58同城。

28日,Grizzly Research发布报告《蔚来正在用Valeant式的财务游戏,以达到虚增收入/净利润率的目的》。

Valeant(凡利亚药品国际)是一家加拿大制药公司,从2008年到2015年6月,Valeant的股价上涨达11倍,但在2015年被香橼曝出,Valeant控股了一批药房网络,并将药房储藏的存货确认为销售收入。这场著名的做空令Valeant市值一落千丈,到2018年,Valeant从纽交所退市。

Grizzly Research质疑,蔚来采用了类似的手段,通过超额向子公司蔚能出售电池来虚增收入,而这些电池很有可能根本未交付给蔚能,而是躺在蔚来自己的仓库里。蔚来对此全力反驳:“推测错误无根据,结论有误导性。”

「新熵」分析后认为,Grizzly Research的做空报告有部分依据,但难以像香橼击溃Valeant一样,对蔚来造成毁灭性打击。

蔚来,你不对劲

先理一下蔚来和蔚能的关系。

蔚来一直就想做换电模式,也就是用大型站点对汽车电池集中存储、充电、更换、调配。原因是,新能源汽车里,电池和车的寿命不一样,电池不到十年,车是十几年甚至几十年,用户早晚都得换;另外,换回来的旧电池也有回收价值。

在2020年,蔚来通过推出BaaS(电池即服务)实现了这个梦,方式是成立电池资产子公司蔚能,蔚来把电池包卖给蔚能,自己卖不含电池的、更便宜的电动车,用户提车后去找蔚能租电池,定期交费。

再复盘一下这头灰熊的逻辑。

我发现成立蔚能后,蔚来的收入和净利润飙升很快,超出市场预期,比如2021年,华尔街预测蔚来应该亏59.47亿元,结果只亏了30.07亿元——蔚来可能不对劲。

我发现李斌和瑞幸咖啡造假案的关键人物刘二海关系密切,之前创业的易车网持续亏损,投资的摩拜单车挪用过用户押金——创始人的人品存疑。

我发现蔚来完全可以自己做电池资产,但蔚来让子公司干这个事,不让电池资产业务进入蔚来财务报表,但蔚能管理层是蔚来高管——可能是暗箱交易。

我发现蔚来曾与投资方合肥市签有对赌协议,要求蔚来在2024年营收额达到1200亿元,而蔚来去年只有361亿营收额——业绩压力可能让蔚来铤而走险。

我看到蔚来2021年财报、武汉蔚能电池资产有限公司2022年度第一期绿色电池资产支持票据,到2021年三季度,蔚能服务的用户是19000名,但存了40053块电池,蔚能根本不需要多余电池,一人一块完全够用——多出来的两万多块,可能是蔚来多卖给蔚能,用来粉饰财报的。

我发现找不到蔚能把电池储存在哪里——可能还在蔚来手里。

这就是整篇做空报告的主要逻辑,灰熊同时提出了一些质疑,如李斌曾将5000万股股份转让给“未来用户信托”,并将其质押给瑞银集团。

「新熵」认为,报告的部分依据在于,蔚来通过设立蔚能经营电池资产业务,确实有美化上市公司报表的用意,此外,由于同合肥政府对赌协议的存在,蔚来始终背负着巨大的业绩压力。从这一角度看,蔚来确实存在美化财务报表的动机。

灰熊咬得不疼

但灰熊的报告同样有一定瑕疵。

首先是成立蔚能的目的,灰熊认为蔚能是李斌在业绩压力下,专门设立用来关联交易,夸大业绩的棋子,这与蔚来方面的表述完全相反。

蔚能总经理陆荣华曾在接受电动汽车观察家采访时表示,蔚来一开始考虑与金融机构直接合作电池资产业务,但摸索后发现需要一个中间角色打通主机厂和金融机构。在接受品驾采访时陆荣华表示,电池资产运营业务比较特殊,有一定的对外业务属性,需要配合并服务主机厂,用独立公司做更合适。

有业内人士分析,蔚来剥离蔚能的电池资产业务,与京东剥离物流业务没有本质区别,核心原因是资产模式太重,需要将业务推入市场,引入合作方分摊风险。

BaaS换电品牌的合资模式在业内有迹可循,例如宁德时代曾于2019年与蚂蚁金服、哈啰出行合资成立链轮电动车换电品牌EVOGO乐行换电。陆荣华同样表示,Baas服务领域普遍采用合资模式,蔚来只是跟随行业趋势。

这带来第二个问题,蔚能并不是蔚来的全资子公司,不是蔚来一家说了算。

按照蔚来2021年财报披露,蔚来对蔚能的持股不足20%。按照陆荣华的表述,蔚能的股东结构是“八仙过海,各显神通”,包括宁德时代、地方国资、太平保险、山东威达等等。

一位业内人士对「新熵」表示,蔚来能把蔚能当垃圾桶用,其它几大股东坐视不管,这点难以想象。

而蔚能的第一期ABN(资产支持票据)已经于4月成功发行,其资产情况在相关公告中有完整披露,内容基本涵盖了灰熊提及的财务漏洞。如果问题确实成立,蔚能的ABN融资不可能完美落幕。

最后,在合资背景下,蔚能对蔚来财务数据有美化作用,更多是附带效果,而不是目的。

一位不愿透露姓名的财务专家对「新熵」表示,灰熊的质疑有一定正确之处,在于如果蔚来自己做电池资产,以几年为期限向用户收取租电池的费用,即便蔚来已经提前拿到了用户的预付租金,其超出部分收入也要计入应收账款而非营收。而在成立蔚能后,蔚来可以直接向蔚能收取电池销售费用,并计入营收。而对买来的电池,蔚能确实要接手折旧风险。

但这并不意味着,这是蔚来独立蔚能的主要目的,前述业内人士对「新熵」表示,蔚来把换电业务放在体外,并且按权益法处理,就是要像防火墙一样隔离风险。正如报告的表述,蔚来的行为智能称之为会计诡计,算不上造假。

空头为何爱上蔚来?

这不是蔚来第一次遭到华尔街空头的迎面痛击。

2020年11月14日,知名做空机构香橼发布报告称,蔚来的股价已经脱离合理范围,股价应当“腰斩”,理由是,特斯拉Model Y的低定价可能对蔚来EC6和ES6车型的订单量不利;另外,蔚来的估值畸高,其PS估值已经达到17倍,同期比亚迪PS仅为3倍左右,这使蔚来的投机者集中,背离价值投资逻辑。

结果是,蔚来股价大跌7.74%,最大跌幅一度超过16%。

此次灰熊的“二次光顾”,再度证明了蔚来的“招空头”体质。

「新熵」认为,原因首先是蔚来所处的新能源主机厂板块泡沫属性较为严重。

以特斯拉为例,从2020年开始,特斯拉被高估的声音在资本市场一直没有断绝。今年1月,Viceroy Research创始人弗雷泽·佩林发布推文称特斯拉的价值被高估10倍,理由是特斯拉的销量远不及丰田、大众等传统车企,但市值是二者之和的两倍。

显然,登陆美股市场的蔚小理也是新能源概念的受益者。

其次,蔚来采用的换电模式由于前期的高额投入成本,普遍不为市场看好。

在此次做空报告中,灰熊就举例称,2008年,以色列企业Better Place就曾提出换电模式倡议,但在花费8.5亿美元后,Better Place不得不申请破产。特斯拉曾在2013年尝试切入换电模式,但由于营销、技术和财务原因放弃了这一计划。

从整车厂策略看,特斯拉凭借市场占有率高的优势,采用自建自营换电站模式;蔚来采用车电分离模式,将电池资产运营与上市主体隔离开来;小鹏采取合作建设充电桩模式,主要通过与第三方运营商合作建设充电网络,以追求降低运营成本。

对蔚来来说,进军自建换电站是一步险棋,尽管可以塑造品牌优势,但也面临巨大投入风险。从2020年开始,蔚来的换电站规模快速扩张,引发市场的普遍关注。某种程度上,此次灰熊对蔚来的做空,就是蔚来换电模式巨大矛盾的充分展现。

对蔚来来说,做空报告必将使管理层重新思考,在荆棘丛生的换电赛道一路狂奔,是否就是蔚来想要的未来?

关键词: valeant

营业执照公示信息

营业执照公示信息