上一波O2O热潮中诞生的公司,好不容易熬到上市,却赶上互联网退潮。

1月24日,途虎养车向港交所递交了上市申请。

彼时,途虎养车还是汽车后装“黄金”市场与“烧钱换取规模”模式结合的香饽饽,但招股书的数字,却让人更加看清了冷冰冰的亏损事实,堪称又一例“薅资本羊毛,为用户服务”的典范。

受庞大并持续增长的汽车保有量及日渐增长的车龄的推动,中国汽车服务市场规模依然在不断扩大。根据灼识谘询报告,按GMV计,预计到2025年,这一数据将达到人民币16,508亿元,复合年增长率为10.0%。

招股书显示,途虎养车的收入由2019年的70.4亿元,增加24.3%至2020年的87.53亿元。截至9月30日的2021年前三季度,途虎养车总收入为84.42亿元,较去年同期提升41.8%,同比增速超过行业整体水平。

途虎养车高速的增长下却常年“血亏”。2019年、2020年及2021年前三季度,其期内净亏损分别为34.28亿元、39.28亿元和44.35亿元,累计亏损破百亿元。从期内净亏损率上来看,2019年、2020年、2021年前三季度分别为48.7%、44.9%、52.5%。

净亏损率居高不下,其经营亏损率也从2020年前三季度的8.9%上升到2021年同期的11.1%,说明了其经营现状存在种种挑战。

潜力巨大却又流血上市,汽车后服务市场真的是一笔好生意吗?

低毛利下负重前行

途虎养车诞生时自带“线上线下一体化”的标签,但从毛利率来看,其综合表现即无法达到线上服务的高毛利,甚至也难以和传统的4S店毛利率相提并论。

截至2019年、2020年,以及截至2020年及2021年9月30日,途虎养车的毛利润分别为5.2亿元、11亿元、7.9亿元和13亿元,毛利率为7.4%、12.3%、13.4%、15.5%。尽管,毛利率已经在不断增加,但是这个数据放到行业中也并不出色。

此前,有媒体报道过,一位在奥迪4S店工作过的财务总监表示,通常情况下4S店维修毛利率低于50%是没法做的。

为什么途虎养车毛利难以提升?

从收入结构来看,综合汽车产品服务是途虎养车的主要营收来源,历年占比均超过90%,其次则是以加盟服务、广告服务为主的平台服务,占比较小。显然,目前途虎养车的平台作用并没有变现,主要还是依靠基础的汽车维护和保养服务输血。

在综合汽车产品服务类别中,轮胎和底盘零部件占据核心位置,2021年前三季度,占比为43.6%,汽车保养占比为32.7%。

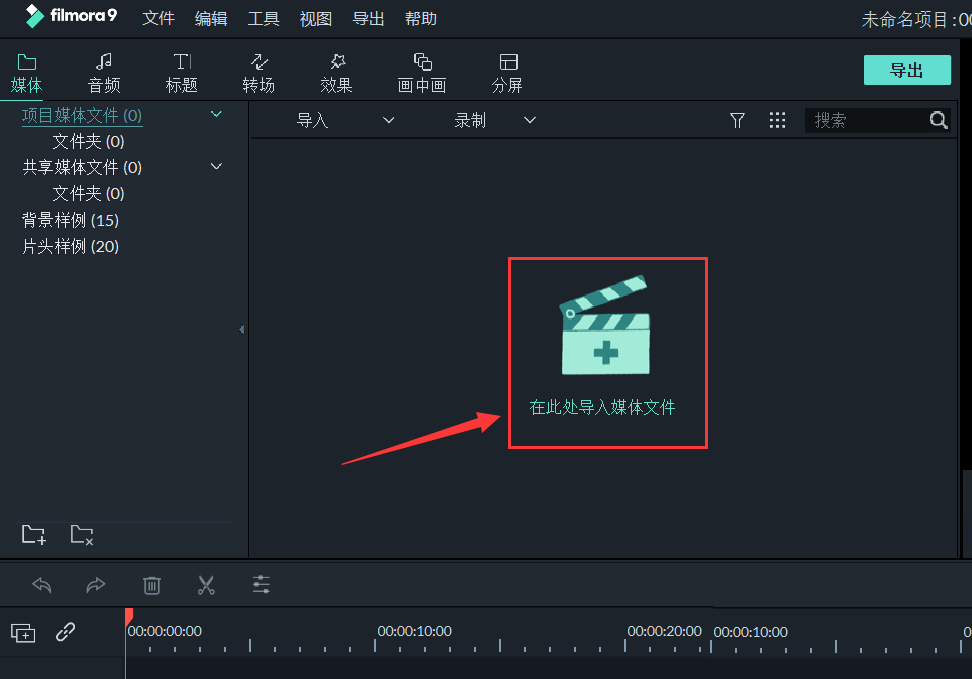

(途虎养车收入结构明细)

实际上,途虎养车赖以生存的轮胎和底盘零部件服务中,前者的角色仅仅是一个类似“经销商”的角色,利润空间并不大。

招股书显示,2019年至2021年前三季度,途虎养车这样细分收入的毛利分比为3.9%、7.8%、8.6%。

毛利率的提升主要依赖于汽车服务生态效应初显,途虎养车与众多品牌方直接合作,优化供应链,通过C2M能力将用户需求输送给品牌供应商形成定制化。但是,本质依旧难以逃脱赚差价的“中间商”,其中利润天花板太低,这就意味着轮胎和底盘零部件毛利率很难有大幅度的上升。

途虎养车也意识到这一问题,所以近年来,毛利率可以达到26.1%的汽车保养服务占比逐渐上升。而轮胎和底盘零部件的业务从2019年占比52.4%降至2021年前三季度的39.8%。

在汽车维修行业里,往往需要通过提升效率和服务品质来提升附加值,从而提高毛利率。

但值得一提的是,对于途虎养车来说,真正的高毛利其实是平台服务(毛利率超过80%),这或许是未来增长空间。

毛利低的同时,途虎养车还面临扩大市场的巨大销售与营销高成本压力。

招股书显示,2019年,途虎养车的销售与营销开支占比为14.7%,而同年公司毛利率仅为7.4%。2021年前三季度,此类开支为14.5%,公司毛利率为15.5%,出现接近盈利的可能性。

因为毛利低,单笔订单不赚钱,所以途虎养车需要从两个层面占领更大市场形成“量变”:一是扩大开店范围;二是提升复购率,增加客户终生价值。两者都需要品牌效应以及流量吸引,从而造成高昂的营销成本。

对于公司第一阶段来说,通常抢占市场形成规模化更为急迫,途虎养车的打法也非常“互联网”。

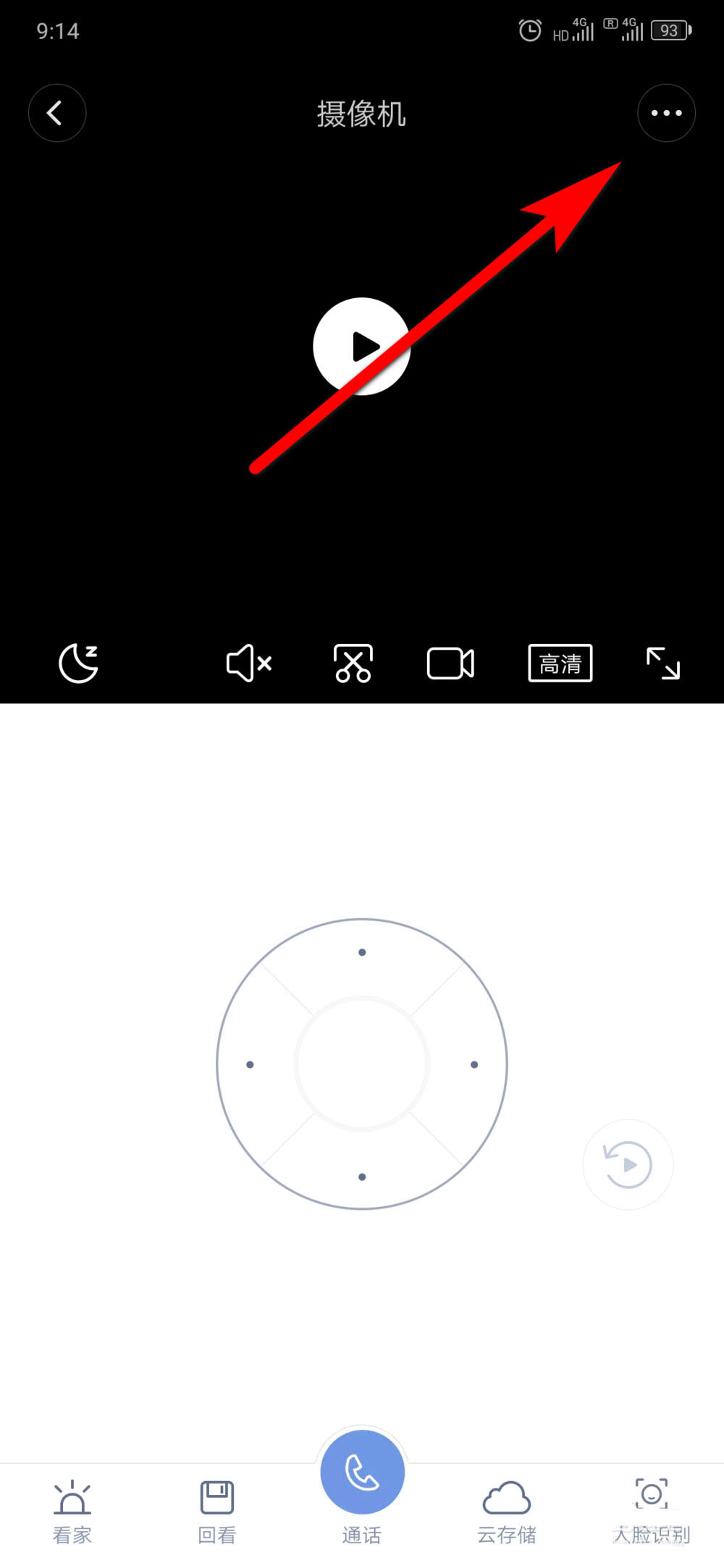

(图片来源:途虎养车官网)

途虎养车有自营门店、加盟门店、合作门店三种模式。自营门店是打样的效果,加盟门店可以进一步形成规模化效应,而真的形成渗透的则是合作门店。

截至2021年9月30日,其途虎工场店网络包括202家自营门店和3167家加盟途虎工场店(由1538名加盟商管理),合作门店有33223家。

整体来看,途虎养车正在为自己“减负”,扩大合作门店渠道更轻量化,有助于裂变成真正的平台服务商。

上市前,无法造血的途虎养车主要依赖融资生存。根据招股书显示,仅仅2020年和2021年两年,途虎养车就共获得了6亿美元的融资。

不过与一级市场的数字故事不同,二级市场更看重实打实的真金白银,途虎养车此次申请上市还将面临更多的质疑。

截至2021年9月底,途虎养车账上现金及现金等价物为14.3亿元。不由令人担忧:三年亏损上百亿,十几亿的现金流能支撑多久?

同时,途虎养车也是VIE结构,由于中概股上市在美受阻,其上市节奏也一再延迟,让“本就不富裕的家庭雪上加霜”。

从赚差价到做技术服务

2021年,新兴科技公司流血上市潮不断,持续破发。仅靠讲故事并不能给二级市场吃定心丸,途虎养车的盈利问题亟待解决

汽车后服务市场掀起一股内卷潮,4S店尤为突出:年薪30万招汽车主播,8对1服务、星巴克下午茶。越是花样百出的现象,越说明汽车后服务市场“抢人大战”的激烈。

僧多肉少、流量紧张,途虎养车也逃不过这场行业大考。

通过前期的烧钱积累,途虎养车已经有一定的市场基础。据招股书显示,截至2021年9月30日,“途虎养车”APP和PC网站拥有7280万名注册用户。根据灼识谘询报告,其月活跃用户于2021年9月达到1000万名,成为中国汽车服务提供商聚集的最大车主社区。截至2020年12月31日,途虎养车的客户净推荐值(NPS)为51.9,品牌认知率为85.1%。2020年9月,其复购率为62.9%。

烧钱扩大市场的步子可以缓一缓,挖掘存量用户的增值空间成为途虎养车营收提升的关键。

于是,途虎养车也希望讲一个“增长飞轮”的故事:一方面,提升客户体验可带来更多的用户流量,提升复购率、供应商议价权等。另一方面,也可以反馈给平台足够多的数据以及产品升级思路。

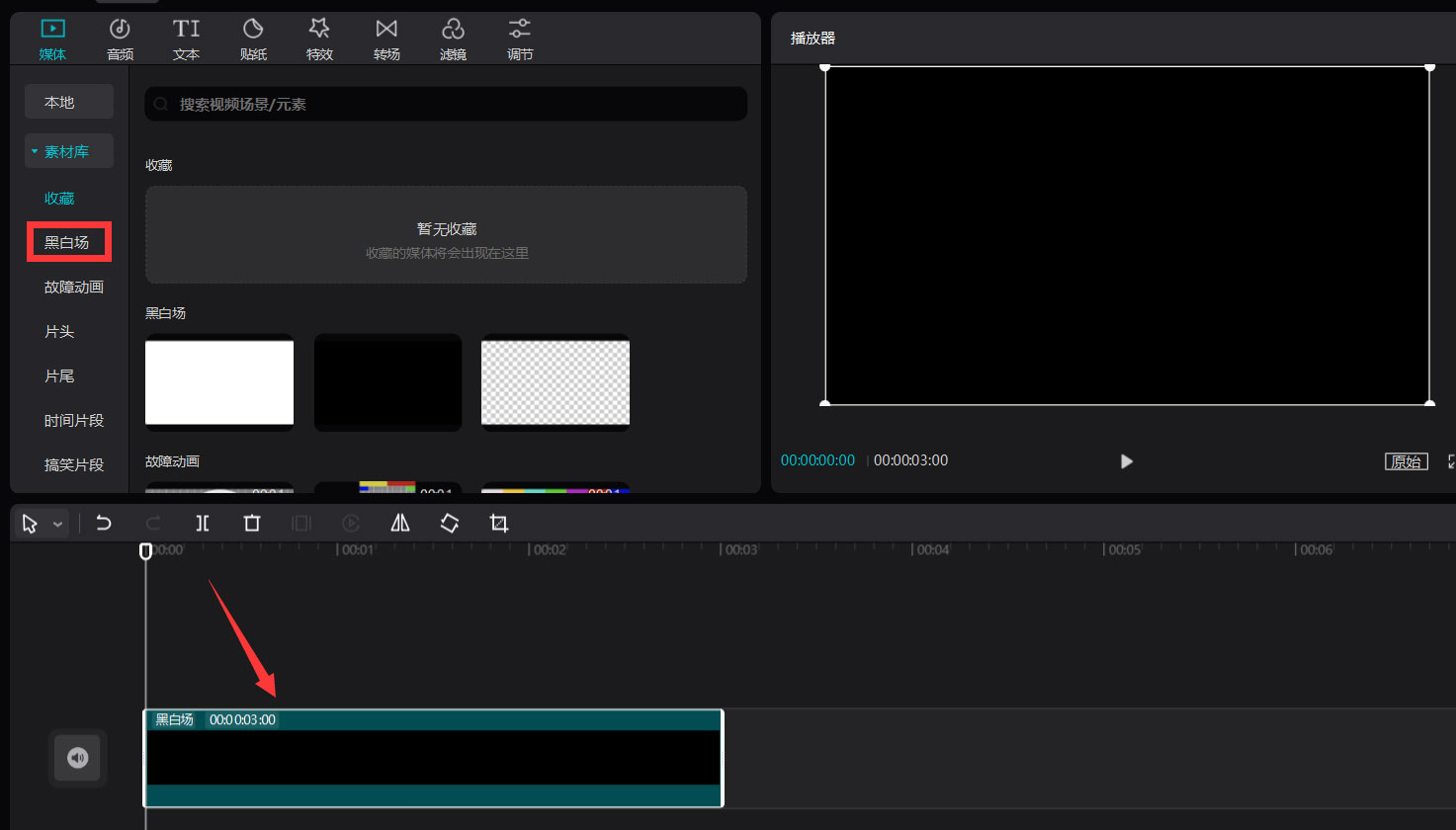

(途虎养车的飞轮效应示意图)

招股书中提到,截止2021年9月30日的一年内,途虎工场店数量增加了55.9%。同期,平均月活跃用户数增长了37.4%。月活用户的增速,是低于开店数量的,这也让其增长飞轮能否持续运转下去存在疑问。

在数据价值方面,途虎养车平台上有车主、供应商两大角色——要么增加车主消费场景,让车主掏更多的钱,要么就压低供应商价格、提升自己的毛利率。

比如,在车主端,途虎养车探索提供二手车交易服务,或者提供加油优惠券等营销服务。在供应商方面,利用C2M定制,提升利润率。

另外,途虎养车希望利用在供应链的经验形成SaaS解决方案,提供给品牌方。目前,途虎养车主要为品牌方提供管理工具,如企业资源规划、仓库管理系统、分销商管理系统、移动销售助理、订单管理系统、电子商务平台及门店管理系统等。

相对于中间商赚差价和附加值不高的汽车保养服务来说,技术服务的路径是毛利率最高的一个方向。但对于目前重营销,研发占比却很低(2021年前三季度占比为5.2%)的途虎养车来说,还有很长的路要走,SaaS的渗透也仍需要一段时间。

从中间商到技术服务商的角色转换并非简单地一蹴而就。对于途虎养车来说,无论是从车主还是供应链端衍生业务都会面临不小的挑战。

营业执照公示信息

营业执照公示信息