撰文 | 吴雪

编辑 | 杨光

出品|汽车产经

媒体的报道速度似乎赶不上电池企业的产能扩张速度了。

当我们还在探讨2025年全球动力电池产能是否会过剩时,电池企业已经开启了新一轮的产能扩张。

12月8日,蜂巢能源的第二届电池日上,这个成立不足四年的企业第N次上调目标——2025年挑战600GWh产能,出货量450GWh。

而在2020年第一届电池日时,它的目标还是2025年出货量达到40GWh。

在蜂巢能源一年之间将目标翻10倍的同时,另一边,12月8日,宁德时代又与苏州市政府签署了合作及投资协议;12月7日,排名全球第二的LG新能源也宣布拟募集百亿美元上市……

在新能源汽车的带动下,动力电池成了今年最热闹的赛道之一。而如同所有有潜力、有竞争的赛道一样,内卷也在这个行业不可避免地发生着。

产能规划,又一轮“大干快上”

在电池行业有两个“著名”传言:一个是说小鹏汽车CEO何小鹏为了拿到电池,在宁德时代蹲守一个星期;另一个是说每天至少有七位以上的主机厂“老大”亲自在宁德时代蹲守。

虽然最终何小鹏和宁德时代都否认了传言,但电池供应不足的情况可见一斑。

于是今年的动力电池行业有了一个很明显的趋势——扩充产能已经成了主旋律之一。

从统计数据中不难发现,从一线的宁德时代、比亚迪,到二线的国轩高科、中创新航(中航锂电)、蜂巢能源、亿纬锂能,再到三线的孚能科技、瑞浦能源、欣旺达等,所有主流动力电池厂商在今年都开启了产能扩张。

甚至不管当下规模如何,他们也几乎都在今年为自己定下了一个宏大的2025产能目标:

除蜂巢能源宣布在2025年挑战600GWh产能,出货量450GWh之外,此前有机构根据宁德时代的产能规划预测其2025年的产能大概也是600GWh;

比亚迪方面有消息称其2025年产能可能达到430 GWh;

国轩高科在半年报中表示努力实现2025年产能规模达到300GWh;

中创新航在战略发布会上明确表示2025年计划产能要达500GWh;

亿纬锂能董事长刘金成直言2025年目标剑指动力储能电池产能200GWh;

瑞浦能源2025年的产能规划则为200GWh;

有了奔驰的加持,孚能科技也宣布2025年的产能目标有望超过120GWh;

……

这样算来,仅仅这几家企业,2025年的产能规划就已经接近3000 GWh。

而在大多数研究机构的预测中,2025年动力电池的需求量将在1TWh左右。换句话说,如果按照目前的产能规划推进,整个动力电池行业产能过剩将成为必然。

只是,在下游电池需求确定性增长的背景下,每个身处当中的企业都更愿意相信自己可以乘风飞起。

至于是否会面临产能过剩,他们都表现出了绝对的自信。

此前,亿纬锂能董事长刘金成就曾表示,面对这种风险,企业就需要不断提升产品的质量、性能。而中创新航董事长刘静瑜更是直言,“只要企业的技术过关,产能就不会过剩”。

当整个行业都在狂奔时,身处其中的竞争者们不可避免地将陷入战略上不进则退的处境。在头部企业大举扩张产能,其他人也只能被裹挟着前进。若不如此,就只有被淘汰的结局。

原材料争夺,像土地拍卖一样“疯狂”

在今年的10月底时,澳洲矿商Cattlin曾发布一组数据。作为动力电池重要原材料的锂精矿,四季度平均价达到了1650美元/吨,环比三季度的779美元/吨,上涨了112%。

这是此前从未有过的情况。与产能扩张一道,动力电池行业上游的“抢矿大战”同样如火如荼。

还是以锂矿为例。由于这一原料高度依赖进口,于是国内电池厂商纷纷出海,挥舞钞票在海外收购锂矿。

其中不得不提的就是宁德时代与赣锋锂业的“宁锂大战”。

在最初计划收购加拿大锂业公司千禧锂业时,赣锋锂业预计的交易金额不超过3.53亿加元。但谁知在9月份时宁德时代横插一杠,将价格抬高到了3.768亿加元。最终,不甘放弃的赣锋锂业只得再次将价格抬高到了约5亿加元。

对此,曾有业内人士感叹,“现在抢夺上游锂资源,就像以前的土拍市场一样激烈和疯狂”。

而为了获取更多的上游资源,这些原本专注制造也的电池厂商们也不得不开始学习资本运作,借助资本力量投资产业链,以扩大自身在产业中的话语权。

在今年4月份时,蜂巢能源正式成立了蜂巢资本,斥资20亿元成立成长型和创新型两支基金,参股、控股部分供应商。

无独有偶,9月,中航锂电也投资了一家资本公司——凯博(海南)私募基金管理有限公司。带头大哥宁德时代更是在今年投资参与设立了8只私募股权投资基金,对外投资超40余起。

可以说,如今动力电池厂商的竞争早已不局限于技术、产能。就连占尽优势的企业,都必须在整个商业领域十八般武艺样样精通。

从命名到量产时间、技术路线,全面内卷

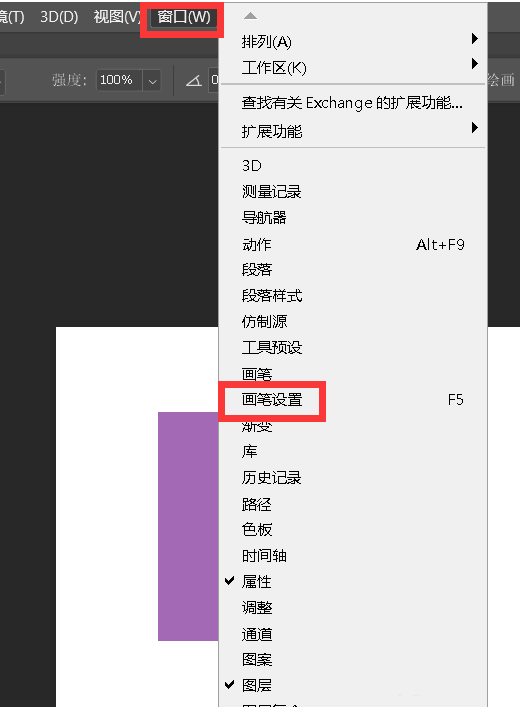

甚至在给电池起名时,他们也要精准地掌握正确方式。

在比亚迪的刀片电池出现之前,人们对动力电池类别的认知,还大多停留在三元锂电池和磷酸铁锂电池上。

而在比亚迪的刀片电池凭借技术实力和简单形象的命名为人熟知之后,动力电池的命名甚至也开始了内卷。

广汽的弹匣电池和长城的大禹电池

从宁德时代的钠离子电池,到蜂巢能源的短刀电池,甚至连车企也纷纷来凑热闹。广汽的弹匣电池、长城的大禹电池、岚图的琥珀电池、智己的掺硅补锂电池……

这其中有些是新技术带来的新命名,有些则是力图用简单好记的名字来打包概括自己的卖点,好让人迅速记住。

于是,如今的动力电池行业也变得如汽车行业一般,“好名字不是万能的,但没有一个好名字是万万不能的”。

甚至这种营销的内卷还延续到了谁能首先将固态电池进行量产上。

近年来,固态电池已经逐渐被认定为可以颠覆整个汽车行业的下一代电池技术解决方案。于是,为了吸引消费者的关注,近来电池企业和车企们也开始纷纷向外界公布固态电池的量产时间。

而这其中的第一人,当属蔚来。

去年底,蔚来在NIO Day上发布了150kWh的固态电池,称该固态电池可实现360Wh/kg超高能量密度。搭载该电池包的蔚来ET7 轿车续航将超过1000公里,该产品计划将于2022年第四季度交付。

但在这一消息发布之后却引来了诸多质疑。不少从业人士表示,按照目前的技术,固态电池还无法大规模地量产用于电动汽车。宁德时代董事长曾毓群甚至坦言,3~5年内,能做到车里的,都不是全固态电池。

蔚来究竟是会被打脸还是会证明自己,且交给时间。不过,为了提升自身新能源车型的竞争力,部分国内外车企不仅与电池供应商合资合作,还亲自上场自研电池技术以及自建电池工厂却是实打实的趋势。

此前,广汽集团董事长曾庆洪就曾提到,“全球汽车行业早已打响电池人才争夺战,广汽在五年前就把LG、三星、日本汤浅这几家电池制造商的一些核心人才挖了过来”。

而通过这几年自主研发,广汽在超倍速电池、海绵硅负极片电池等方面的确都取得了不错的进展。但在不断挑战高难度液态锂电池技术的同时,为了增加未来筹码,不少车企也在纷纷采取多元化的电池路径。以广汽集团为例,据曾庆洪介绍,他们接下来还会加快研发氢燃料电池与固态电池。

写在最后

不久前,韩国市场研究机构SNE Research发布了2021年10月及1-10月全球动力电池装机量排名。

数据显示,在排名TOP10中,中国企业就占据了6席。同时,宁德时代更是以34.2%的市场份额独占鳌头,远超韩国三巨头LG新能源、SK Innovation、三星SDI,以及日本的松下。

然而,也就是在近几日,中国科学院院士、中国电动汽车百人会副理事长欧阳明高在接受采访时表示,虽然中国目前在汽车动力电池供应上处于绝对龙头地位,但在固态电池领域,中国要追赶日本至少需要五年时间。

对于国内的电池企业而言,在互相竞争之余,也不要忘了抬头望望更远的前方吧。

营业执照公示信息

营业执照公示信息